事業承継における不動産の活用と注意点~保有タイプ別に解説

目次

事業承継では、社員などの「人」、自社株式・不動産・債権や債務などの「資産」、技術・技能などの「知的財産」の3つを引き継ぐといわれます。

とりわけ重要なのが不動産です。建物、敷地、賃貸用など、不動産の保有タイプ別の有効活用法と注意点を考えます。

※本稿は事業承継における不動産の扱いについてのアウトラインを分かりやすく説明することを目的としており、実際の手続き等にあたっては税理士等の専門家にご相談ください。

関連コラム

1.会社保有の不動産の取り扱い

長年、堅実な経営を続けてきた中小企業であれば、社屋や工場、店舗の敷地など、さまざまな不動産を保有していることもあるでしょう。

なかには、店舗用地として取得したものの計画が変更になって駐車場にしている土地、長年資材置き場としていたものの現在はほとんど活用されていない土地など、事業にはあまり必要ではないものもあるはずです。

保有する不動産が自社株に与える影響

いずれにしても、会社が保有する不動産は自社株の評価に影響してきます。

非上場企業の株式は国税庁の「財産評価基本通達」で定められた一定の方式に基づいて評価され、特に「純資産価額方式」が適用される場合は、所有不動産の含み益が自社株の評価を大きく押し上げることがあります。

不動産の含み益があることは財務体質を強化し、経営の安定性につながります。しかし、あまりにも自社株の評価が高ければ、事業承継にあたって贈与税や相続税の負担が大きくなり、さまざまな悪影響をもたらします。

不動産の有効活用

対策としてまず考えられるのは、未利用または利用頻度の低い不動産を有効活用することです。

例えば、砂利を敷いただけのようないわゆる青空駐車場や、平屋の事務所がポツンとあるだけの資材置き場のような土地は、ほぼ更地と同じように高く評価され、自社株の評価を押し上げる要因のひとつになります。また、固定資産税(都市計画税を含む)においても更地とほぼ同じ扱いになり、毎年の保有コストが重くなります。

もちろん、低利用地や未利用地には、管理が簡単、いざとなれば売却しやすいといった利点もあります。しかし、収益性を高めつつ自社株の評価をおさえ、保有コストを軽減するためには、なんらかの建物を建てて有効活用することを考えたほうがよいでしょう。

有効活用のための建物としては、賃貸マンションなど住居系、面積が広い土地については立地にもよりますが、流通系企業に人気のロードサイド店舗、ロジスティクス企業からのニーズが高い物流施設なども考えられます。

そして、建物を第三者に賃貸する場合、その敷地となる土地は「貸家建付地」として評価額が下がります。貸家建付地の価額は、次の計算式で求めた金額により評価されます。

貸家建付地の評価額=自用地評価額-自用地評価額×借地権割合×借家権割合×賃貸割合

借地権割合は30~90%まで幅があり、立地により異なりますが、一般的な住宅地では60〜70%です。また、借家権割合は全国一律30%です(2019年10月時点)。借地権割合が70%、借家権割合が30%とすれば、更地より約2割下がることになります。それだけ、会社の保有資産の評価が下がり、自社株の評価をおさえる効果があるのです。

また、建物の評価については、建築費(取得価額)ではなく固定資産税評価額がベースとなり、さらに第三者に貸している場合は「借家」として、借家権割合(30%)が軽減されます。

こちらも、内部留保(キャッシュ)で建てた場合には、それだけ会社の保有資産の評価が下がり、自社株の評価をおさえる効果があります。さらに、建物の建築費を借入金で調達すれば負債となり、これも会社の保有資産の評価を下げる効果があります。

不動産の買い替えと土地評価の見直し

会社が保有する不動産の取り扱いで、もうひとつ考えられるのが買い換えです。

未利用や低利用の土地のほか、例えば製造業で工場周辺に住宅が立ち並び、事業の継続が難しくなってきたような場合、工場の敷地を売却し、郊外に新たな工場を取得するようなケースもあるでしょう。その際、売却益に対する税負担がポイントになります。簿価の低い土地であれば、売却益に対する税負担が高くなってしまうからです。

対策としては、「特定資産を買い換えた場合の圧縮記帳」という特例の利用が挙げられます。この特例は基本的に、法人が2020年3月31日までの間に所有する資産(譲渡資産)を売却し、一定の期間内に別の資産(買換資産)を取得し、事業用に供した場合、一定の限度(80%など)で圧縮記帳の適用を受け、税額を繰り延べることができるというものです。

対象となる買い換えのパターンとして代表的なのは、既成市街地等の区域内から区域外への買い換えと長期所有資産の買い換えです。適用にあたってはさまざまな要件があり、そう簡単ではありませんが、検討する価値は十分にあるでしょう。

なお、このほかにも会社が保有する不動産(特に土地)の評価にあたっては、形状がいびつ、著しく広い(広大地)、高低差が激しい、土壌汚染などがあると一定の方法によって減額されます。

こうした評価減をきちんと理解することも、基本中の基本ではありますが、忘れてはならないポイントです。

2.経営者保有の不動産の取り扱い

中小企業では、経営者が保有している不動産を、事務所や店舗、工場の敷地として会社に貸し付けているケースが少なくありません。この場合、経営者が亡くなって相続が発生すると、その敷地の扱いが自社株と同じように問題になります。急に立ち退きを求められるようなことになっては、安定して経営を続けていくことはできません。

相続時に後継者の負担を軽くする方法

基本的に、経営者が保有して会社に貸し付けている不動産は、自社株と同じように後継者が引き継ぐことが望ましいといえます。そのための対策としては、相続時の遺留分対策がメインとなるでしょう。

会社に貸し付けている不動産は、先代の経営者が遺言で後継者に引き継ぐよう指示できるとしても、後継者以外の相続人には遺留分の権利があります。そこで、会社に貸し付けている不動産以外の資産を準備しておき、後継者以外の相続人が受け取れるようにしておくという方法が考えられます。

なお、会社に貸し付けている不動産については、自社株のように推定相続人全員の合意により遺留分から外す「除外合意」や、遺留分の計算において合意時点での評価額で固定する「固定合意」はできません。

会社に貸し付けている不動産を後継者が相続する場合には、税負担の軽減を図ることも重要です。具体的には、「小規模宅地等の特例」を利用します。

この特例は、相続開始の直前まで先代経営者(被相続人)または生計を一にしていた親族の事業用や居住用として使用されていた宅地等(借地権を含む)の相続にあたって、相続税の課税価格から一定の割合が減額されるというものです。

会社に貸し付けている事業用の宅地等については、申告期限(被相続人が死亡したことを知った日の翌日から10カ月以内)まで事業を継続すること等の条件を満たした場合、400㎡(居住用宅地とあわせて最大730㎡)まで、評価額の80%が減額されます。非常にメリットの大きい特例ですので、ぜひ活用を検討してみましょう。

図表1 小規模宅地等の特例の概要

| 宅地等 | 減額される割合 | 適用対象限度面積 | |

|---|---|---|---|

| 特定同族会社事業用 | 80% | 400㎡ | |

| 貸付事業用 | 50% | 200㎡ | |

| 被相続人等の居住の用に供されていた宅地等(特定居住用) | 80% | 330㎡ | |

(出典:国税庁「小規模宅地等の特例」より作成)

さらに、会社への貸付不動産を後継者が「小規模宅地等の特例」を利用して相続したあと、その不動産を会社が買い取るという方法も考えられます。後継者が会社の事業に使っている不動産を保有している状況は、将来的には後継者の相続でまた不安定になりかねません。経営の安定を図るという意味では、検討する余地があるでしょう。

なお、相続発生から3年10カ月以内に相続した不動産を売却した場合、「取得費加算の特例」が利用できます。これは、不動産の相続について納付した相続税の一部を、不動産の売却益に対する税額の計算において、経費(取得費)として加算することができるものです。これにより、後継者にとっては、不動産の売却益に対する税負担をおさえることができます。

3.事業承継へ向けての不動産の利用

事業承継へ向けては、自社株の評価額を下げるために新たに不動産取得することも考えられます。

内部留保の大きな会社であれば、額面どおり評価されるキャッシュを使って、賃貸用不動産を取得すれば、先ほど述べた「貸家建付地」などさまざまな評価上の仕組みを利用し、会社の保有資産の評価を下げることができます。また、不動産の取得により、本業を支える新事業のきっかけとなりえるでしょう。

会社が新たに取得する不動産としては、事務所、店舗、工場、社宅、収益用物件などさまざまなものが考えられます。いずれの場合も、土地建物のほか、備品や機器などの設備も同時に取得することが多いでしょう。

設備への投資については、「少額減価償却資産の特例」や「中小企業投資促進税制」などの優遇税制があります。初期投資の時点で減価償却費を増やし、自社株の評価をおさえる効果も期待できます。

検討すべき不動産の条件

具体的には、都市部での賃貸業が有力な選択肢となり得ます。特に東京であれば、住居系、事業系、商業系いずれも根強い賃貸需要が見込め、時価の下落リスクも地方都市などに比べて少ないといえます。

ただし、新たに取得した不動産については、取得後3年以内は時価評価、すなわち取得時の価額のままとなる点には注意が必要です。すなわち、取得後3年間は自社株の評価をおさえる効果はありません。

この点からも、事業承継に向けての準備は早めから取り組む必要があるといえるでしょう。

4.不動産業を営んでいる場合

中小企業のなかには、不動産業をメインとしているところもあるでしょう。不動産業がメインとなる場合には、自社株の評価や税制上の特例において、ほかの中小企業とは違いが生じてきます。

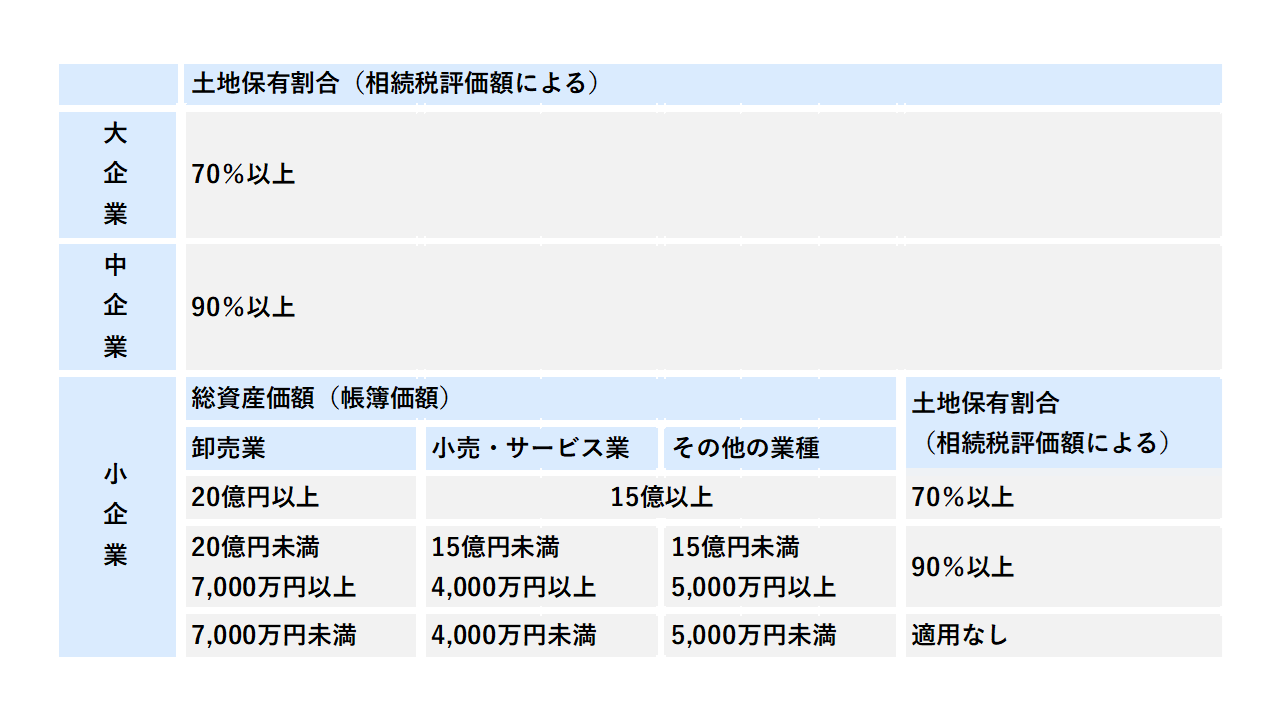

土地保有特定会社とは

まず、会社の規模の区分に応じて、総資産価額に占める土地などの価額の割合(土地保有割合)が一定以上になると「土地保有特定会社」とされ、自社株の評価は「純資産価額方式」のみとなります。その結果、保有する不動産の含み益が自社株の評価にストレートに反映されます。

図表2 「土地保有特定会社」の要件

注意しなければならないのは、「土地保有特定会社」の判定を回避するため、土地を売却してほかの資産に組み替えたり、会社分割等で土地の保有割合を引き下げたりしても、合理的な理由がなければ、そうした資産変動がなかったものにされる可能性があることです。

また、「土地保有特定会社」とは判定基準が異なりますが、「事業承継税制」において、会社が保有する資産のなかで不動産や有価証券など非事業用資産の比率が70%以上の場合、適用対象外となります。

事業承継において、不動産業を営んでいる中小企業は、ほかの業種よりも利用できる手法がそれだけ制限されているといえます。そのため、より慎重な対応が必要でしょう。

5.まとめ

事業承継において不動産は重要な要素ですが、その役割にはさまざまなケースがあり、対応の手法や要件なども千差万別です。自社にとって不動産がどのような形で事業承継に影響を及ぼすのかを十分に調査・検討し、なるべく早いうちから長期的な視点で対策を講じることが望ましいといえます。

また、その際には事業承継や不動産に詳しい税理士など、専門家の力を借りることも欠かさないようにしましょう。