相続税・贈与税を猶予する「事業承継税制」メリット・デメリット~中小企業経営者のための事業承継の豆知識[第3回]

![「相続税・贈与税を猶予する「事業承継税制」メリット・デメリット~中小企業経営者のための事業承継の豆知識[第3回]」のアイキャッチ画像](https://100years-company.jp/wp-content/uploads/2022/06/AdobeStock_156378272-e1597386870815-1024x507-1.jpeg)

目次

中小企業の経営者であれば、「事業承継税制」という制度を聞いたことがあるでしょう。この制度を使うと、最終的に会社の株式を後継者に承継させる際に発生する相続税や贈与税が全額免除になります。

今回は事業承継税制の概要と、メリット・デメリットを中心にお伝えしていきます。

「事業承継税制」とは、どのような制度なのか?

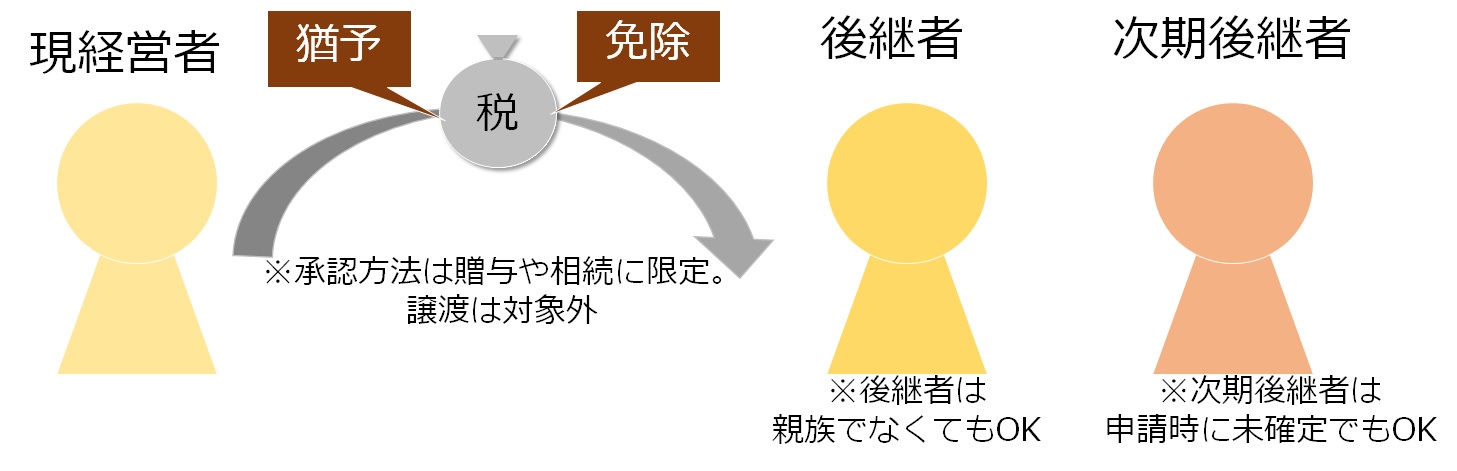

事業承継税制とは、後継者が会社の事業を継続させることを条件に、相続税や贈与税の納税を猶予する制度です。さらに将来的に、後継者が次の後継者に承継させることができた場合、猶予されている納税が免除になります。後継者に対して株式を渡す方法は、生前贈与か相続から選択。後継者は必ずしも親族でなくても結構です。

[図表1]事業承継税制のアウトライン

現経営者から、後継者に株式を承継させてすぐに税金が免除になるわけではなく、その後継者が事業を継続させて、将来的に、次の後継者に承継させて初めて免除になります。そのため、この制度の正式名称は「非上場株式等の贈与税・相続税の納税猶予・免除の特例」といわれています。

では、事業承継税制を活用し後継者に株式を贈与しましたが、その後、事業の継続が困難になり廃業した場合はどうなるのでしょうか。

そうです。現経営者から後継者に贈与をした際に発生する贈与税を、利息を含めて支払わなければいけなくなります。このことを知ると、事業承継税制は利用価値のない制度だと考える方もいるでしょう。

確かに、贈与税は払わなければいけません。しかしこの贈与税は、本来、贈与を受けたタイミングで支払うべきものです。また利息は、2020年現在、利率0.7%です。しかも事業承継税制を使ってから5年経過後に納税する場合には、5年分の利息は免除になります。

さらに、事業承継税制を使う時点における会社の評価額と、廃業する時点における会社の評価額を比べて、後者の方が低くなっている場合には、猶予されている税額の一部が免除されます。

以上のことを鑑みると、途中で納税するリスクはあるものの、本質的には制度を使ったせいで損をすることはなく、本来支払うべきものを支払うだけ、ということであるので、心配する必要はありません。それよりも、事業承継を受けた後継者が、次の代に事業承継ができた場合のメリットに注目すべきです。

事業承継税制を受けるための4つの条件

事業承継税制を使える条件は細かいものがありますが、筆者の肌感覚では非常に多くの中小企業が条件を満たしていると感じます。条件は以下の4つです。

[1]人の条件

[2]会社の条件

[3]スタートから5年間の条件

[4]免除になるための最後の条件

順を追って見ていきましょう。

[1]人の条件

まず先代経営者が満たすべき条件と、後継者が満たすべき条件があります。

[先代経営者が満たすべき条件]

①会社の代表取締役を経験したことがあること

②贈与、または相続の直前に会社の筆頭株主であったこと

③贈与時において代表取締役ではないこと

先代経営者は、代表取締役であった経験があれば、贈与の直前に代表取締役を退任していても問題ありません。また代表取締役社長から取締役会長や相談役になる場合もOKです。

[後継者が満たすべき条件]

①贈与を受ける時に会社の代表取締役になっていること

②贈与、または相続を受けることにより、会社の筆頭株主になること

贈与で事業承継税制を受ける場合には、贈与前に3年間継続してその会社の役員である必要があります。相続で事業承継税制を受ける場合には、相続発生時には代表取締役でなくてもOKですが、相続発生から5カ月以内に代表取締役に就任する必要があり、かつ、相続発生時には役員でなければいけません。

[2]会社の条件

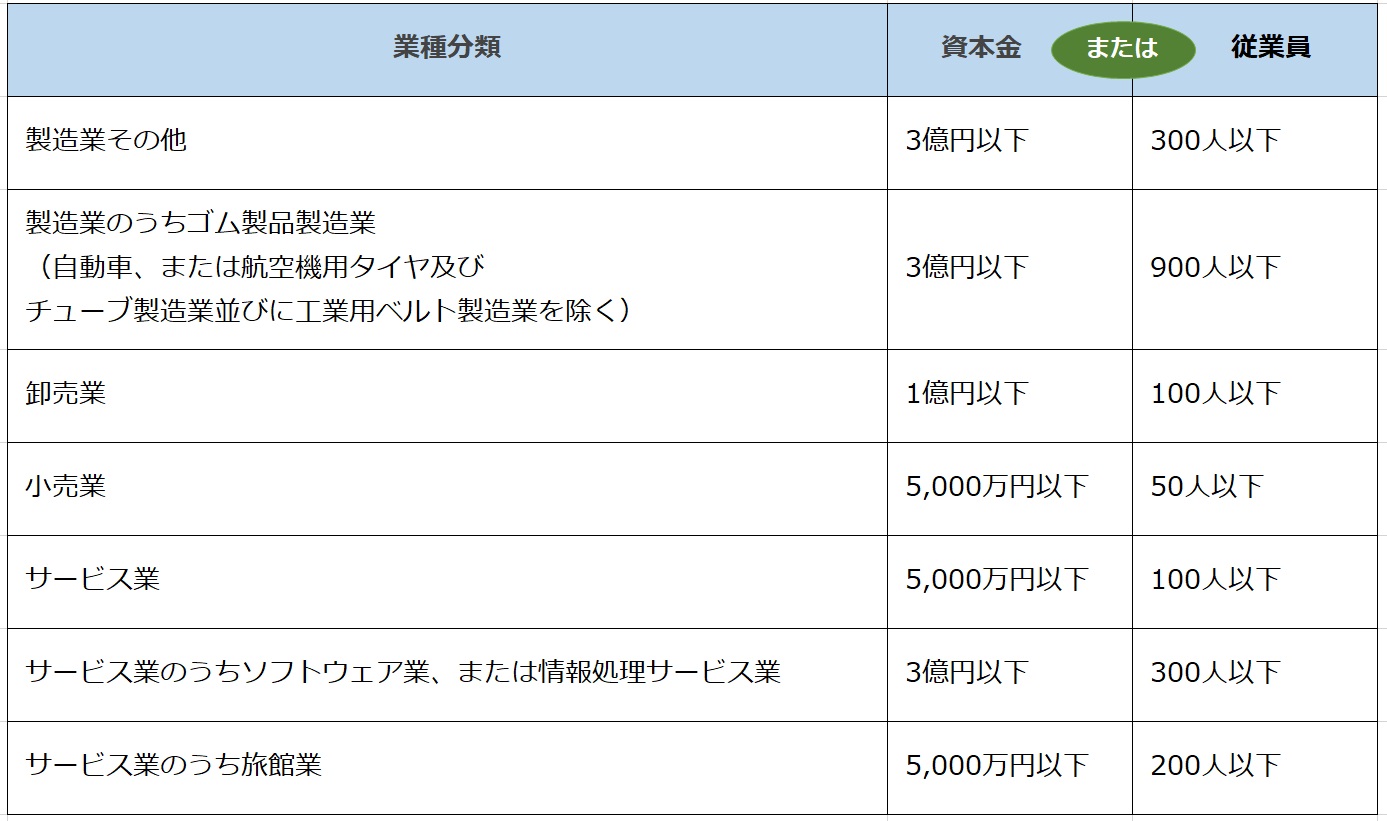

まず会社が中小企業者に該当することです(以下条件参照)。

[図表2]中小企業者の定義

この定義で注目すべきは、「資本金基準」または「従業員基準」である点です。従業員数は容易に変更できませんが、資本金の額は自由に減らすことができるので、条件を満たしていない場合は、資本金の減額を検討すればいい、というわけです。

ちなみに不動産を管理するための法人、いわゆる資産管理会社に該当する場合は、この制度は受けられません。以下の①〜③を満たしていれば、事業実態のある会社として制度が受けられます。

①血縁関係のない従業員が5人以上いる

②事務所や店舗や工場などがある

③3年以上事業をしている会社

[3]スタートから5年間の条件

事業承継税制は、スタートさせて5年間、以下①〜③を守らなければなりません。

①後継者が会社の代表者であり続けること

②後継者が会社の株式を保有し続けること

③会社の雇用の8割を維持すること

途中でこのルールを破ってしまった場合には、猶予されていた税金は利息をつけて納めなければいけません。

ここで特に重要な条件は③。事業承継税制がなかなか普及しなかった最大の理由は、この条件を満たせる自信のある経営者が少なかったからです。そこで条件は緩和され、5年間の平均で判定できるようになりました。さらに「もし③を満たせていなくても、経営状況の悪化や正当な理由があればいい」となり、事実上、雇用継続要件は撤廃された形になりました。

[4]免除になるための最後の条件

5年間の事業継続が終わったら、社長は辞任してもよく、雇用の8割を維持していなくても結構です。しかし、ひとつだけすべきことがあります。

それは次の代に事業承継することです。具体的には、この事業承継税制を使って株式を贈与することを指します。もし贈与ではなく、株式を誰かに売却する場合は、今まで猶予されていた税金を払わなければいけません。

なお、後継者が次の代に事業承継する前に、後継者が死亡した場合にも、納税は全額免除になります。

事業承継税制のメリットとデメリット

事業承継税制の最大のメリットは、最終的に税金が全額免除となる可能性がある点です。株式評価額が大きくなればなるほど相続税も増えていくので、納税財源の確保が難しくなります。また子どもが複数人いる場合には、分割法も面倒で、株式だけ相続した相続人は、納税のために借金をしたり、国に対する物納なども検討したりしなければなりません。他の兄弟から財産を要求されるケースもあるため、事業承継税制で納税分を浮かすことができれば、多くの争いが防げる可能性があります。

一方で事業承継税制のデメリットとして考えられるのは、細かな打ち切り事由があり、注意が必要なことです。

また事業承継税制の適用を受けた場合、多くの専門家が「M&Aができなくなる」と言いますが、これは少々表現が違います。確かにM&Aをすれば納税は必要になりますが、支払うのは本来納めるはずだった税金で、税額そのものが増えるわけではありません。

そもそも事業承継税制は、「換金できない非上場株式を承継した際、贈与税や相続税を現金で払うのは大変」ということで納税を猶予したり免除したりしてくれるものです。M&Aで多額のキャッシュを手にするなら、そこから税金を払うことができるわけです。

また事業承継税制を適用した時と、M&Aをした時の株式の評価額を比べて、後者の方が低ければ、猶予されている税額の一部が免除されます。株価が上昇していた場合も、猶予額が増えることはありません。つまり「事業税制のデメリット」=「M&Aができなくなること」というのは、本質的には違うと考えるべきでしょう。

「事業承継税制」は、税理士の間でも意見が分かれるものですが、一税理士としては、この制度はとても良い制度だと考えています。会社の株式は財産としての評価こそつきますが、好き勝手に換金したりできません。

最終的に使うか使わないかの判断を、今すぐにする必要はありません。しかし、自身の会社に事業承継税制が合うか合わないかの検討は、早めにすることをおすすめします。

著者

橘 慶太

円満相続税理士法人 代表 税理士

大学受験の失敗から一念発起し税理士を志す。大学在学中に税理士試験に4科目合格(法人税法の公開模試では全国1位)し、大学卒業前から国内最大手の税理士法人に正社員として入社する。

勤務税理士時代は相続専門の部署で6年間、相続税に専念。これまで手掛けた相続税申告は、上場企業の創業家や芸能人を含め、通算400件以上。また、銀行や証券会社を中心に、年間130回以上の相続税セミナーの講師を務め、27歳という若さで管理職に抜擢される。

2017年1月に独立開業し、現在6名の相続専門税理士が在籍する円満相続税理士法人の代表を務める。週刊ポストや日本経済新聞、幻冬舎、女性自身など、様々メディアから取材を受けている。また、自身で運営しているYouTubeのチャンネル登録者は4万人を超えており、相続分野では日本一のチャンネルに成長している。

円満相続税理士法人:https://osd-souzoku.jp/