オフィス空室率から見えてくる東京の不動産の実態

目次

※過去の記事(2019/10/21公開)をアップデートしたものです。

不動産の投資先を選ぶ際に、重要な指標となるのが空室率です。

空室率は、将来の賃料下落や賃料上昇に影響を与える数値であり、投資の判断に欠かせません。

地域別に見ると、空室率が低い傾向にあるエリアは東京です。

しかし、コロナ禍による空室率の上昇があった後でも、東京は引き続きオフィス需要がある魅力的な投資先といえるのでしょうか。

この記事ではオフィスビルの空室率と東京の不動産の実態について解説します。

主要都市の空室率の推移

空室率はよく聞く言葉ですが、文字で説明すると、空室面積を全面積で割って計算した数値で、式にすると以下のようになります。

空室率 = 空室面積 ÷ 全面積

例えば、すべての階数が同じ面積である12階建てのオフィスビルを想定します。

このビルのうち1フロアが空いているとすると、空室率は約8.3%となります。

投資対象として適正な物件の空室率は、一般的に5%といわれています。

したがって、12階のオフィスで1フロアが長期間空いたままであれば、投資に適したオフィスビルではないということです。

空室率は、ビルだけでなく、地域でも把握されています。

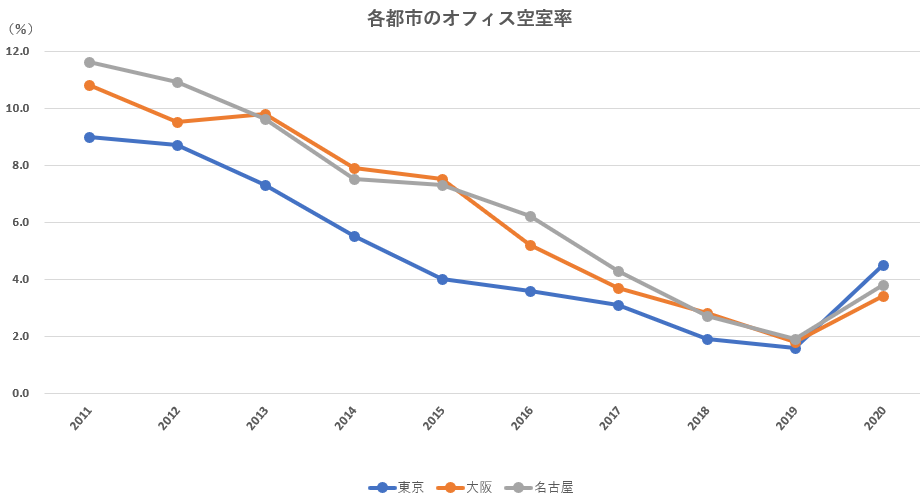

一般財団法人日本不動産研究所では、「東京・大阪・名古屋のオフィス賃料予測(2021~2025 年)・2021秋」において、東京、大阪、名古屋といった全国主要都市の空室率を開示しています。

同調査における空室率の過去10年間の推移は以下のようになります。

| 空室率 | 2011年 | 2012年 | 2013年 | 2014年 | 2015年 | 2016年 | 2017年 | 2018年 | 2019年 | 2020年 |

|---|---|---|---|---|---|---|---|---|---|---|

| 東京 | 9.0% | 8.7% | 7.3% | 5.5% | 4.0% | 3.6% | 3.1% | 1.9% | 1.6% | 4.5% |

| 大阪 | 10.8% | 9.5% | 9.8% | 7.9% | 7.5% | 5.2% | 3.7% | 2.8% | 1.8% | 3.4% |

| 名古屋 | 11.6% | 10.9% | 9.6% | 7.5% | 7.3% | 6.2% | 4.3% | 2.7% | 1.9% | 3.8% |

空室率の状況を見ると、東京エリアは2015年に5%を下回り、2019年には1.6%まで下がりましたが、2020年は新型コロナの影響で4.5%へと上昇しました。これは在宅勤務等が広がり、オフィスを縮小や退去する企業の動きによるものといえるでしょう。

大阪や名古屋に関しては、2017年に入って5%を下回るようになりました。2020年、新型コロナの影響を受け、空室率は上昇しましたが、どちらも3%台と上昇の幅が東京よりも小さくなりました。

新型コロナの影響は小さかったとはいえ、大阪や名古屋は、過去10年間の間で空室率が10%を超える時期もあり、投資エリアとしてかなり厳しい時代もあったといえます。

東京のオフィスビルの空室率と経済危機

東京の空室率は、2011年の9.0%をピークにその後順当に減少していましたが、2020年コロナ禍に見舞われ、4.5%へ上昇しました。

振り返るとリーマンショックや東日本大震災といった経済危機の影響は、全国に波及しましたが、注目すべきなのは、東京は損害も少なく回復も早かったという点です。

大阪や名古屋などの地方都市は、リーマンショックのような激変を受けると、大きく影響を受けてしまい、回復にも時間がかかりました。

しかし、今回のコロナ禍においては、密を避ける傾向が高まり、日本最大の人口を擁する東京に大きな影響が表れており、空室率が地方都市よりも高くなっています。今後の回復が、東京と地方都市においてどのように推移していくのか、注視していく必要があります。

このように空室率はビル単体だけでなく、エリアによっても異なります。

また、景気悪化時の影響や回復の状況もエリアによって差が出てきます。

空室率の地域格差は、ビル単体の力では、なんとも吸収しにくい問題です。

よって、オフィスビルへの投資をするなら、まずはエリアを定め、その中から適切なビルを選ぶのが望ましい順番になります。

コロナ禍により賃料が下降するも、V字回復が見込まれる

現在、東京の賃料は下降傾向にありますが、今後V字回復が見込まれています。

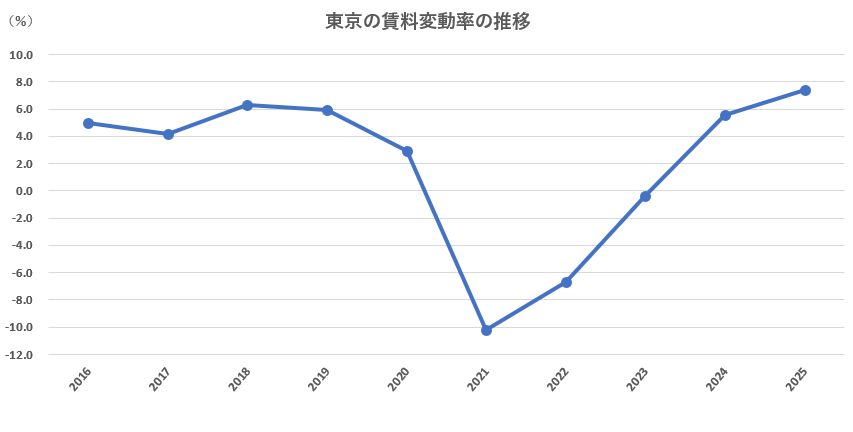

以下に一般財団法人日本不動産研究所による「東京・大阪・名古屋のオフィス賃料予測(2021~2025 年)・2021 秋」から東京の賃料変動率の推移を示します。

※2021年以降は予測値です。

変動率は前年の賃料に対する比率なので、プラスの値を示している年は前年よりも賃料が上がっていることを意味します。

賃料の変動率は2020年まではプラスで推移していましたが、2021年から3年はマイナス、その後プラスに転じると予測されています。

テナント属性と「区分所有オフィス®」

東京と地方のオフィス事情を比べると、所在するのが「本社」と「支社」の違いがあります。

東京には本社が多いですが、地方都市のオフィス需要の中心は支社になります。

本社と支社では、借りる面積の大きさに違いが出てきます。

本社には総務部や人事部、財務部などのバックオフィス部門がありますが、支社や支店にはバックオフィス部門が設置されていない会社が多いため、必然的に本社のほうが人数が多くなるからです。

また、本社の近くには関連会社もオフィスを構えることが多く、本社周辺のビルはおのずと借り手が増える傾向にあります。

それに対して、支社や支店は大企業でも営業所など一部門しか借りないことが多く、借りる面積が狭いのが特徴です。

さらに、撤退リスクにも違いがあります。

本社は本社登記をしていることもあり、そうそう住所を変えることがありません。

それに対して、支社や支店は業績が悪化すると、真っ先に移転や撤退の対象となります。

東京は、賃貸面積が広くて撤退リスクの低いテナントが多いですが、地方では賃貸面積が小さくて撤退リスクの高いテナントが多い傾向にあります。

つまり、東京と地方都市では、空室率や賃料だけでなく、「テナント属性」にも差があるのです。

テナント属性に目を向けると、同じ東京であっても本社が借りるような大きなビルのほうがテナント属性はよいといえます。

東京でも、フロアあたりの床面積が狭い小さなビルに大企業の本社が置かれることはありません。

大企業の本社が入るようなビルは、少なくとも1フロアの専有面積が200坪を超えるようなビルです。

なぜ大企業が1フロアあたりの専有面積の大きなビルを好むかというと、小さなビルを借りてしまうと何フロアもまたがって借りなければいけないからです。

何フロアにもまたがって借りると、コピー機やシュレッダーなどの事務機器も各フロアに置く必要が出てきます。

また、部門別にフロアが分かれてしまうと、社内のコミュニケーションが希薄になり、業務も非効率となっていきます。

そのため、大企業はできるだけ1フロアが大きいビルに入居し、フロアをまたぐのを最小限に抑えるという傾向があります。

東京への投資メリットを最大化するには、大企業が入るような大型ビルに投資すべきです。

しかしながら、大型ビルは個人の投資家が購入するには金額が大き過ぎるため、手が出ません。

そこで登場するのが「区分所有オフィス」です。

「区分所有オフィス」は、大企業が入居するような大型ビルの所有権をフロアごとに区分で分けて購入できます。

個人投資家では一棟で購入できないような優良ビルでも、マンションのように区分所有化することで投資できるようになっていることが特徴です。

「区分所有オフィス」を購入すれば、まさに「東京らしい」オフィスビルへ投資ができるといえるでしょう。

※「区分所有オフィス」は、株式会社ボルテックスの登録商標です。