東京で不動産投資を行うメリットと物件選びのポイント

目次

2020年にオリンピックが開催される東京は、世界から注目される大都市です。

東京は外国人から観光地として注目されているだけでなく、優良な不動産投資市場としても注目されています。

日本人であれば、なんとなく東京のすごさというのは肌感覚で感じていると思います。

一方で、オリンピックが終わってしまったら、東京はどうなってしまうのか、不安に感じている人もいらっしゃるのではないでしょうか。

しかしながら、不動産投資をするのであれば、これから先も東京はおすすめの投資エリアです。

そこでこの記事では、東京で不動産投資を行うメリットと物件選びのポイントについて解説いたします。

東京の不動産投資の現状

不動産投資市場を反映するものに土地価格があります。

不動産投資が活発になると土地価格が上昇し、不動産投資が冷え込めば土地価格は下落します。

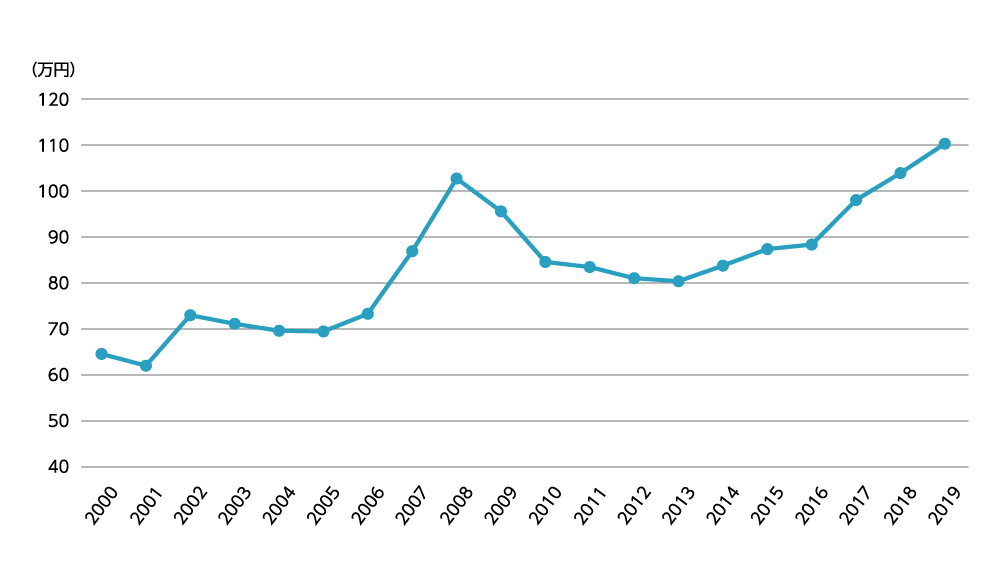

以下に、東京都の過去20年間の地価公示価格の平均(https://tochidai.info/tokyo/のデータを基に作成)を示します。

東京都地価公示平均

過去20年間の中には、2008年に1つ大きな山があります。

これは2008年9月に生じたリーマンショック直前の状況です。

地価公示価格は1月1日時点の価格を表示していますので、2008年の地価公示がピークとなっています。

地価公示平均価格は、2018年に2008年のピークを越え、現在の東京はリーマンショック前よりも市況が回復している状況にあるといえます。

東京で不動産投資をする魅力とは?

東京の魅力は、何といっても人口が集中しているという点です。

東京への人口移動は、近年に始まったわけではなく、明治以降、人の往来が自由になってから100年以上続いています。

以前は、国全体の人口が増えていたため、東京に人口が移動しても、地方も人口が増えていました。

しかしながら、今では国全体の人口が減っているため、東京の一極集中と地方の衰退が加速化しています。

100年以上も続く東京への人口集中は、簡単には解消されません。

人口集中が続けば、その分、オフィスや住宅、店舗を借りたい人も増えます。

借りたい人が増えれば、空室率も下がり、賃料も上がっていきます。

不動産投資においては好循環となる要因が備わっており、国内では東京以上に投資に適したエリアはないでしょう。

東京の不動産投資の基本データ

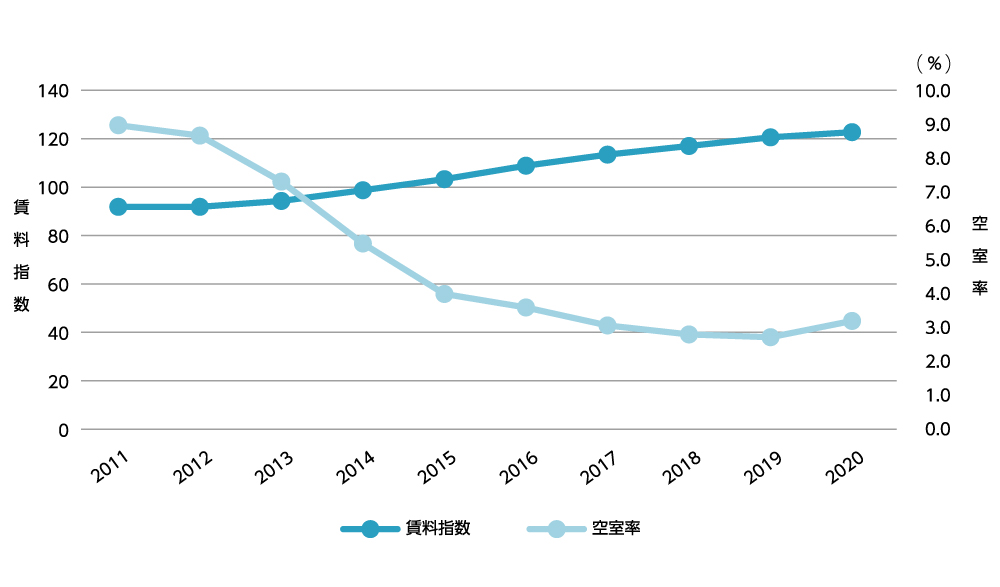

以下に、一般財団法人日本不動産研究所が示す「東京・大阪・名古屋のオフィス賃料予測(2018~2020 年、2025 年)・2018 秋」より東京都の賃料指数と空室率の状況を示します。

※2018年以降は予測値です。

東京都の賃料指数と空室率

東京のオフィスは、賃料が順調に回復していることが分かります。

ここで注目したいのが空室率です。

東京は2015年より空室率が5%を下回りました。

空室率5%は、投資対象として適正な空室率の1つの基準といわれています。

東京はここ数年、オフィスの空室率が5%を下回る状況が続いており、オフィス市況はかなり健全な状態が維持できています。

東京で投資物件を選ぶポイント

東京は、夜間人口も昼間人口も多いため、突出して特定のアセットタイプが良いということはありません。

東京は不動産市場の超優等生であるため、オフィスや住宅、店舗、ホテルなど全てのアセットタイプに投資価値があります。

ただ、アセットタイプの中で投資対象として最もバランスが良いのはオフィスです。

賃料単価でみると、オフィスは住宅やホテルよりも高く、店舗より低くなります。

空室リスクは、店舗やホテルより低く、住宅よりは高いです。

オフィスは、アセットタイプの中でミドルリスク・ミドルリターンの投資対象であり、従来から機関投資家や銀行が最も好む投資対象となっています。

そのため、東京でオフィスに投資できるエリアであれば、オフィスに投資することをおすすめします。

一方で、大阪や名古屋などの地方都市を見ると、必ずしもオフィスが良い投資対象とはいえません。

地方都市はオフィスの空室率がすぐに高くなるため、投資対象としてのリスクがあります。

大阪も名古屋もほんの数年前まで7~8%の空室率が見られました。

市況が悪くなれば、地方都市はすぐに空室率が上がる可能性があります。

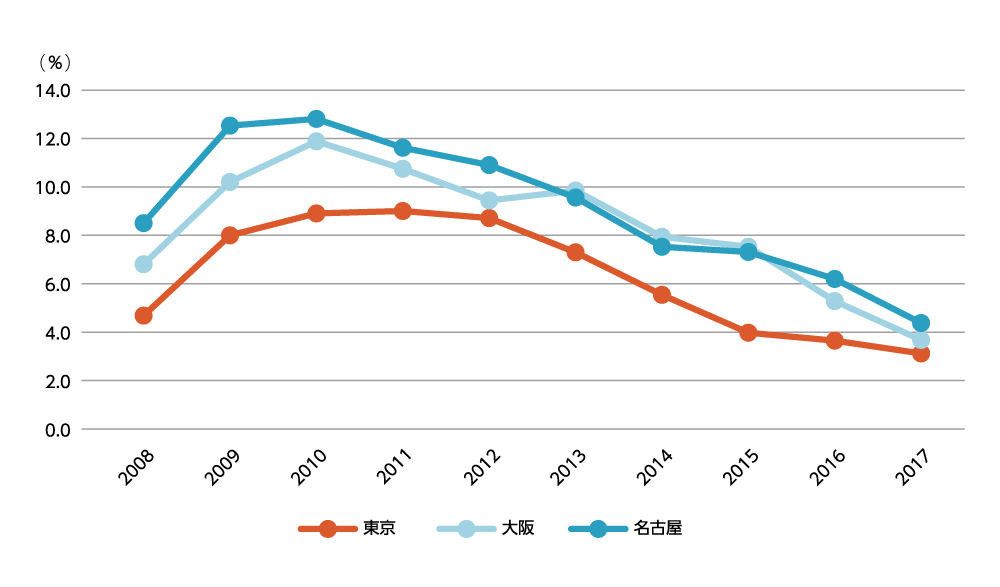

以下に、一般財団法人日本不動産研究所が示す「東京・大阪・名古屋のオフィス賃料予測(2018~2020 年、2025 年)・2018 秋」を基に作成した過去10年間のオフィスの空室率を示します。

各都市のオフィス空室率

2008年9月にリーマンショックがありましたが、その後、大阪や名古屋は一気に空室率が上昇しています。

同じタイミングで東京も空室率が上昇しましたが、10%を超えるような時期はありませんでした。

目安となる5%の空室率も東京は2015年に達成し、大阪や名古屋はようやく2017年に入ってから適正な空室率の水準に追いつきました。

つまり東京は、国内景気が悪化したときに、オフィス市況の悪くなる程度が少なく、かつ、いち早く回復する市場であるといえます。

もちろん東京であっても、今後市況が悪化する可能性はあります。

しかしながら、オフィスで損失が少なく回復も早いのは、東京だけであり、適切なリスクでオフィス投資をできるのは、東京のみということができます。

物件選びの新たな選択肢「区分所有オフィス®」

不動産投資で理想的なミドルリスク・ミドルリターンを得られる投資対象は、「東京のオフィス」であることが分かりました。

しかしながら、東京のオフィスにも欠点があります。

それは、1棟のオフィスビルだと金額が高過ぎて、投資ができにくいという点です。

東京のオフィスは、大手不動産会社や生命保険会社、REITなど専門業者や機関投資家が保有しています。

しかも、投資対象に適しているグレードの高いビルほどプロが保有してしまっており、個人投資家が手を出せない状況となっています。

一方で、東京にも1棟で個人が保有できる規模のフロアあたりの床面積が狭い小規模ビルのようなオフィスも流通しています。

しかしそのような小規模ビルのオフィスは、賃料単価も低く、テナント属性も悪いため、投資対象としては不向きです。

そこで、新たな選択肢として有望なのが「区分所有オフィス」です。

「区分所有オフィス」は、投資に適した都心に位置するグレードの高いビルを区分で所有する形態のオフィスになります。

区分所有とは、構造上区分された建物の一部を所有することを指します。

身近な例でいうと、マンションの1室が区分所有になります。

1棟のワンルームマンションでは無理でも、マンションの1部屋だけなら購入できる人が多く存在します。

実際、区分のワンルームマンションは、サラリーマンでも投資をしている人が多いです。

「区分所有オフィス」は、ワンルームマンションのオフィス版と考えれば理解しやすいでしょう。

1棟では購入できなくても、区分にすることで個人投資家や中小企業オーナーでも購入できる価格帯となっています。

「区分所有オフィス」は機関投資家の投資対象となるようなグレードの高いビルを区分に分けているという特徴があります。

グレードの高いビルは、ワンフロア当たりの面積が大きくなるため、大手企業の入居が望めます。

大手企業は家賃負担力が高く、かつ、撤退リスクも低いです。

そのため、グレードの高いビルはフロアあたりの床面積が狭い小規模ビルに比べると、賃料も高くなり、空室リスクも下がることになります。

区分所有であれば東京都心のグレードの高いビルにも投資が可能です。

専業のプロや機関投資家が独占していた不動産市場に中小企業オーナーでも参入することができます。

東京のオフィスといってもどんなオフィスでも構わずに投資をするのは、リスクがあります。

オフィス投資をするなら、しっかりとグレードの高いビルに投資をすることがポイントです。

まとめ

以上、東京で不動産投資を行うメリットと物件選びのポイントについて見てきました。

不動産投資は中長期的な市況変動を加味する必要があります。

損失が少なく回復も早い東京のオフィスは今後も間違いなく有望株です。

「区分所有オフィス」を新たな選択肢に加えて、投資の検討をしてみましょう。

※「区分所有オフィス」は、株式会社ボルテックスの登録商標です。